Капиталовложения – средство инвестирования в основные фонды предприятия, оно направляется на новое строительство, реконструкцию зданий, модернизацию производства, ремонт и другие цели. Для оценки эффективности капитальных вложений используют коэффициент, который представляет собой отношение чистой прибыли к размеру капиталовложений. Полученное значение сопоставляют с нормативом: и если оно больше, значит, инвестиции используются рационально. Норматив зависит от многих факторов, и каждое предприятие его значение утверждает самостоятельно.

Для роста и развития любого предприятия требуется привлекать новые источники финансирования. Это могут быть денежные средства, которые необходимо возвращать с процентами, или инвестиции. Последний вариант дает больше финансовой свободы, поскольку не требует обязательного возврата, если проект в итоге оказывается убыточным.

Важно! Инвестирование должно быть выгодно для обеих сторон: инвестора и самой компании.

Определение капитальных вложений

Один из вариантов инвестирования - это капитальные вложения, т. е. вложения в основной капитал. К этой категории относится финансирование нового строительства, модернизации производства (покупка машин и оборудования), реконструкция зданий и сооружений, капитального ремонта, проведение проектно-изыскательных работ.

Капительные вложения - это совокупность затрат, направленных на обновление основных фондов.

К основным фондам относятся:

- Здания (производственные, административные, хозяйственные, подсобные с учетом систем водоснабжения, электроэнергии).

- Сооружения (дороги, тоннели, мосты и другие инженерные конструкции).

- Транспортные средства (автомобили, вагоны, тележки, автокары, вагонетки, лодки, катера и т. д.).

- Машины и оборудование (производственные линии, вычислительное, измерительное и другое оборудование, задействованное в основной деятельности компании).

- Скот (в фермерских хозяйствах).

- Земельные наделы в собственности предприятия.

- Производственный и хозяйственный инвентарь.

- Инструменты со сроком службы более 1 года.

- НИОКР (научно-исследовательские и опытно-конструкторские разработки).

Формула расчета

При анализе капиталовложений главным критерием оценки выступает эффективность инвестиций. Кроме того, при расчете суммы капиталовложений возможны разные слагаемые, т. к. у каждого предприятия свои потребности в финансировании основных фондов.

Сумму капиталовложений (К) находят по формуле:

К = x 1 + x 2 + … + x n , где:

- x - инвестирование в основные фонды по типам фондов.

Для поиска эффективности капиталовложений используют два вида коэффициента: абсолютный и относительный. Рассчитывать этот показатель необходимо на каждом этапе планирования, чтобы определить срок окупаемости инвестиций.

Формула для расчета эффективности капиталовложений будет отличаться в зависимости от того, торговое это предприятие или производственное.

Общая формула для расчета ЭК:

- П - чистая прибыль;

- К - капиталовложения.

Данные о прибыли и капиталовложениях в данном случае берутся за одинаковый промежуток времени - год, квартал, месяц или любой другой (например, пятилетка).

Полученное значение сравнивают с нормативом. Если эффективность выше нормативной, значит, капиталовложения используются рационально. Если ниже, то они убыточны.

При введении крупных инвестиций в промышленном секторе можно воспользоваться следующим вариантом:

![]()

- Ц - стоимость реализации производимых товаров за год;

- С - себестоимость производимых товаров за год.

Для торговли используют формулу:

- Н - величина торговых надбавок;

- И - издержки на закупку и подготовку товара к продаже.

Важно! Для расчета отдельных видов капитальных вложений могут использоваться другие, более конкретные формулы. Например, есть отдельные варианты расчетов капитальных вложений в производственные площади и технологическое оборудование и оснастку, которые учитывают специфику этих видов основных фондов.

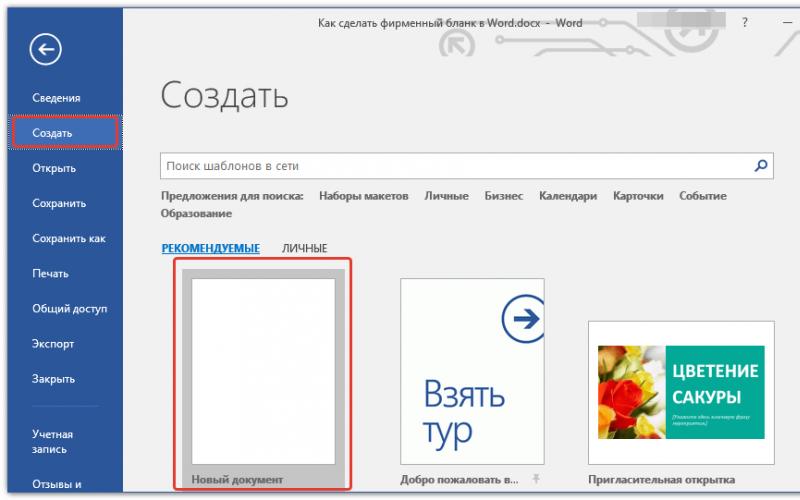

Методы оценки капиталовложений можно посмотреть на видео:

Для расчета коэффициента сравнительной эффективности капиталовложений используется формула:

- И - издержки обращения по сравниваемым вариантам;

- К - капиталовложения по сравниваемым вариантам.

КСИ рассчитывается, если из нескольких вариантов инвестирования необходимо найти самый выгодный. Им признается вариант с самыми низкими затратами и размером инвестиций, если на выходе получаются примерно равные показатели по прибыли.

Пример расчета

Дано: торговое предприятие в течение 3 последних лет расширялось за счет скупки торговых площадей в торговом центре. Необходимо рассчитать эффективность капиталовложений и сравнить показатель с нормативным значением (1,1).

Таким образом, за последние 3 года капиталовложения составили 9 200 тыс. руб.

Вывод: капиталовложения стали приносить существенную отдачу только в 2017 году. В 2015 году инвестиций принесли прибыль пропорционально затратам, а в 2016-м даже не окупились. Тем не менее, за 3 года доходы выросли больше, чем расходы. Вложения оказались прибыльными.

Все расчеты произведены в excel, скачать таблицу можно .

Из расчета по итогам 3 лет эффективность капиталовложений составила 1,47, что выше норматива на 0,37:

Вывод: инвестиции в основные фонды используются рационально.

Для удобства расчета можно умножить значение на 100, чтобы получить результат в процентах.

Норматив показателя

У капиталовложений есть свои нормативы. Они устанавливаются внутри отраслей или отдельно взятых предприятий. Нормативное значение отражает уровень рентабельности инвестирования в .

Норматив позволяет оценить:

- Насколько эффективны капиталовложения.

- Насколько технологично приобретенное оборудование.

- Насколько производителен труд в компании.

- Насколько эффективна ценовая политика.

В целом норматив позволяет оценить значимость капиталовложений и эффективность финансового управления предприятием. Если полученный в ходе расчетов показатель эффективности капиталовложений менее нормативного значения, значит, капитальные инвестиции используются нерационально. Если больше, то ситуация противоположная. Если коэффициент эффективности заметно выше норматива вот уже несколько периодов, и на это нет объективных причин (внешних и внутренних факторов, которые способствуют резкому росту производительности и/или сильному сокращению издержек), значит, пора пересмотреть размер нормативного значения.

Какие факторы влияют на определение норматива:

- Сфера деятельности предприятия (для строительства, аграрного сектора, торговли, горнодобывающих предприятий, легкой промышленности, автотранспортных компаний, заводов разного профиля применяются свои нормативы).

- Направленность капитального вложения (строительство, замена оборудования, расширение производственных линий, покупка транспорта и т. д.).

- Регион и особенности местности/населенного пункта.

- Коэффициенты отклонения, поправочные коэффициенты.

- Исходные данные по предприятию (площадь, производительность линий и пр.).

- Ожидания инвесторов.

- Время (их нужно пересматривать).

Справка! Для определения нормативов можно воспользоваться методическими рекомендациями по оценке эффективности инвестирования проектов. Документ утвержден Министерством экономики, Министерством финансов, Госстроем РФ в 1999 году (N ВК 477 от 21.06.1999).

В идеале при определении норматива необходимо брать средние данные по отрасли, но не все компании готовы предоставлять эту информацию, она является коммерческой тайной и поэтому закрыта.

Капитальные вложения - это затраты на реконструкцию, расширение и техническое перевооружение.

Расширение- увеличение производственной площади путем нового строительства.

Реконструкция действующего предприятия - это замена физически изношенного и морально устаревшего оборудования, иногда с перестройкой зданий и сооружений.

Техническое перевооружение предполагает замену устаревшей техники без расширения производственной площади.

Для экономического обоснования капитальных вложений рассчитывается экономическая эффективность.

Экономическая эффективность - экономический эффект, приходящийся на 1 рубль капитальных вложений, обеспечивших этот эффект.

Экономический эффект - это результат проведения мероприятия, который может быть выражен как экономия от снижения себестоимости, валовая или чистая прибыль, прирост национального дохода и прибыли.

Различают:

1. Абсолютную экономическую эффективность - экономическая эффективность для вновь строящихся промышленных предприятий. Определяется по формуле:

где Цi - оптовая цена i-ой единицы продукции; Сi - себестоимость единицы i-ой единицы продукции; Q- годовой объем производства продукции; Н -средняя ставка отчислений в бюджет; к - количество номенклатурных позиций выпускаемой продукции; КВ - капитальные вложения.

Абсолютная экономическая эффективность капитальных вложений в расширение производственных мощностей определяется приростом чистой прибыли, приходящейся на 1 рубль капитальных вложений.

Инвестиционные проекты, реализуемые промышленными предприятиями, различаются уровнем отдачи. В экономической литературе предлагаются следующие пороговые значения рентабельности:

для инвестиций с высокой степенью риска - максимальный уровень 25%;

для капитальных вложений, направляемых на проведение мероприятий по росту прибыли, - не более 20%;

для снижения текущих издержек производства - в пределах 15%;

для поддержания устойчивости рыночных позиций - в пределах 6%.

2. Сравнительную экономическую эффективность - предназначена для выбора наиболее выгодного варианта капитальных вложений.

При оценке оценки эффективности капитальных вложений используется несколько методов с учетом фактора времени:

1. определение чистой приведенной ценности (интегральный экономический эффект);

2. расчет внутренней нормы рентабельности;

3. отношение прибыли и затрат;

4. определение фонда окупаемости с учетом фактора времени;

5. минимизация приведенных (дисконтированных) затрат.

При определении эффективности инвестиционного проекта предстоящие затраты и результаты оцениваются в пределах расчетного периода, продолжительность которого принимается с учетом:

продолжительности использования авансированного капитала, периода эксплуатации материализованных капитальных вложений вплоть до ликвидации;

нормативного срока службы основного технологического оборудования, принимаемого как средневзвешенная величина;

заданных параметров прибыли (валовой или чистой прибыли, а также удельной прибыли, т.е. отнесенной к производственным фондам);

требований инвестора (процентная ставка, период погашения, участие в прибыли и т.п.);

горизонта расчета (количество месяцев, кварталов, лет);

шага расчета (месяц, квартал, год).

При оценке эффективности капитальных вложений разновременные показатели соизмеряются методом дисконтирования (т.е. приведения их к денежным средствам в начале авансирования единовременных затрат) :

Кпрt = Кa1 / (1 + Е) или Кпрt = Кt / (1 + Е),

где К - сумма авансированных капитальных вложений; a1 - доля капитальных вложений, приходящаяся на t-й год; Кt - капитальные вложения, авансированные в t - ом году, т.е. Кt = Kat ; Е - норма дисконта, равная приемлемой для инвестора норме дохода на капитал; t - год авансирования капитальных вложений.

За весь период осуществления капитальных вложений T*:

Кпр = [ Кt / (1+ Е) ],

(при постоянной величине Е).

Если норма дисконта Е изменяется по годам осуществления капитальных вложений, тогда

Кпр = [ Кt / (1 + Ек) ],

где Ек - норма дисконта в t - ом году.

Наиболее выгодный вариант устанавливается с помощью различных показателей: чистый дисконтированный доход, или интегральный эффект, индекс доходности, внутренняя норма доходности, срок окупаемости и т.п.

Чистый дисконтированный доход - это доход, учитывающий упущенную выгоду на время «замораживания» средств в ходе реализации проекта.

где Т- период осуществления проекта; R t -доходные результаты в соответствующем году; З t -расходы в соответствующем году; t-номер временного интервала.

Индекс доходности - показатель интегральной эффективности или ЧДД приходящийся 1 рубль капиталовложений. Он позволяет определить сможет ли текущий доход от проекта покрыть капитальные вложения. Проект будет эффективным, если индекс доходности будет больше единицы.

Чтобы лучше разобраться в этих понятиях разберем пример:

Необходимо определить чистый дисконтированных доход (ЧДД) и индекс доходности (ИД), если капитальные вложения, или единовременные затраты: З 1 =160 тыс. руб., З 2 =200 тыс. руб., З 3 =400 тыс. руб., З 4 =480 тыс. руб.; чистая прибыль: R 1 =0; R 2 =640 тыс. руб.; R 3 = 1440 тыс. руб.; R 4 =1520 тыс. руб.; норма дисконта 100% , или Е=1,0.

ЧДД = R T - З Т =435-210=225 тыс. руб.

160/(1+1,0) 1 +200/(1+1) 2 +400/(1+1) 3 +480/(1+1) 4 =210 тыс. руб.

0/(1+1) 1 +640/(1+1) 2 +1440/(1+1) 3 +1520/(1+1) 4 =435 тыс. руб.

ИД = R T /З Т =435/210=2,07

Ответ: Проект будет эффективным т.к. ЧДД =225 т.р., т.е. больше ноля и ИД=2,07, т.е. больше единицы.

Внутренняя норма доходности - норма дисконта, при которой величина доходов от текущей деятельности равна сумме приведенных капитальных вложений.

Результаты и затраты, связанные с осуществлением проекта, можно установить путем дисконтирования или без него. Следовательно, получится два нетождественных результата. Более объективным признается результат, срок окупаемости рассчитывается путем дисконтирования.

При оценке эффективности инвестиционных проектов следует различать:

* коммерческую (финансовую) эффективность -- выгоду с точки зрения реализующего проект субъекта хозяйствования;

* бюджетную эффективность -- финансовые последствия осуществления проекта для республиканского и (или) местного бюджета;

* экономическую эффективность -- затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта.

Основу оценки инвестиционного проекта составляет такое понятие, как соизмерение затрат и результатов на его реализацию.

Общие инвестиционные расходы состоят из капитальных затрат и издержек под оборотные средства. В свою очередь капитальные затраты включают прединвестиционные расходы (издержки на маркетинговые исследования, разработку технико-экономического обоснования и бизнес-плана, организацию производства), сметную стоимость строительства (стоимость оборудования и строительно-монтажных работ).

Существующие методы оценки эффективности инвестиций можно подразделить на 2 группы:

1. Простые, или статистические методы;

2. Методы дисконтирования.

К простым, или традиционным, показателям оценки инвестиций относятся коэффициент эффективности (рентабельность) и срок окупаемости.

Коэффициент эффективности -- это отношение среднегодовой суммы прибыли к сумме капиталовложений. Показатель отражает, какая часть инвестиционных затрат возмещается в течение одного года планирования. На основании сравнения расчетной величины рентабельности со средним уровнем доходности по отрасли или нормативным проводится заключение о целесообразности реализации инвестиционного проекта.

Срок окупаемости -- период возмещения инвестиций. Данный показатель рассчитывается как отношение суммы инвестиций к среднегодовой величине прибыли. Так как показатели прибыли в начале и в конце периода неодинаковы, то происходит занижение срока окупаемости.

Проект считается приемлемым, если срок окупаемости удовлетворяет требованиям кредитора.

Недостатки традиционных показателей: не учитывается фактор времени, то есть изменение стоимости денег с учётом времени. Одинаковая величина денег сегодня и через определённый период времени имеют разную стоимость по причине обесценивания денег в результате инфляции, доходности капитала.

где D -- коэффициент дисконтирования;

I -- дисконтная ставка;

n -- продолжительность инвестирования.

В качестве дисконтной ставки могут выступать средняя депозитная или кредитная ставка, индивидуальная норма доходности с учетом инфляции и уровня риска, альтернативная норма доходности по другим возможным видам инвестиций, норма доходности по текущей хозяйственной деятельности.

При рассмотрении альтернативных проектов, в том числе с разными показателями эффективности по чистому приведенному доходу и внутренней норме рентабельности, необходимо отдавать предпочтение первому показателю, так как в данном случае получается больше (в абсолютном значении) выгод от реализации проекта.

В случае финансирования за счет бюджетных средств, осуществления государственной поддержки в обязательном порядке рассчитывается бюджетная эффективность.

Выгода для бюджета представляет собой разницу между будущей величиной уплачиваемых налогов в результате реализации проекта и субсидиями (налоговые льготы, льгота по кредиту). Проект должен соответствовать экономическим приоритетам государства.

При финансировании проекта государством или международными финансовыми фондами определяется экономическая эффективность.

Предполагается рассчитывать эффективность инвестиций без учета обслуживания долга (выплаты процентов и погашения основного долга), так как данные затраты приводят не к использованию (расходу) денежных ресурсов, а только к их перераспределению. Кроме того, для определения выгод в целом для общества необходимо рассчитывать следующие количественные показатели: создание дополнительных рабочих мест, увеличение объемов производства и, соответственно, уменьшение дефицита определенной продукции; рост доходов населения за счет увеличения занятости и снижения цен.

Анализируя эффективность выбранной инвестиционной стратегии, следует оценивать экологические внешние эффекты. Если возможно ущерб выразить количественно, то его необходимо отразить в издержках проекта. При трудностях измерения данные негативные стороны проекта следует выявить в качественном анализе.

Оценка инвестиционного проекта должна в обязательном порядке включать анализ последовательности платежей и поступлений денежных средств во времени. Критерием принятия проекта является положительное сальдо в любом временном интервале. Отрицательная величина свидетельствует о необходимости привлечения заемных средств и, в результате, о снижении эффективности из-за дополнительных расходов на выплату процентов за данный кредит. При этом шаг расчета должен быть для первого года сроком в один месяц. В обратном случае возникает опасность не выявления нехватки денежных ресурсов в определенные периоды (например, во время сезонной закупки сырья для перерабатывающих предприятий).

На эффективность инвестиционного проекта большое влияние оказывают инфляционные процессы, происходящие в экономике. Снижение результатов инвестиционной деятельности в связи с инфляцией обусловлено следующими причинами:

1. Финансирование будущих затрат в результате повышения общего уровня цен увеличится. Превышение сметных затрат, вызванных инфляцией, должно рассматриваться не как превышение запланированных расходов, а как дополнительное заимствование. По данным займам следует предусмотреть выплату процентов и долга. В обратном случае предприятие столкнется с кризисом ликвидности.

2. Стоимость основных фондов, приобретенных для проекта, через определенное время в результате инфляции обесценится. В результате амортизационные отчисления и, соответственно, себестоимость будут искусственно занижены, а прибыль завышена, что приведет к возрастанию реальных сумм налога.

3. Обесценивание товарно-материальных запасов и, соответственно, увеличение налогового бремени. То есть предприятие будет вынуждено платить так называемый "инфляционный налог".

4. Инфляция влияет на номинальную ставку кредитования. То есть одновременно с повышением цен на ресурсы и собственную продукцию следует предусмотреть увеличение суммы процентов по кредиту.

Для достоверной оценки результатов хозяйственной деятельности, в том числе инвестиционной, в условиях инфляции следует разрабатывать планы в текущих ценах.

Планируемый результат всегда далек от определенности. Следующим важным этапом оценки эффективности инвестирования является оценка рисков реализации проекта, определение степени влияния на результаты факторов внешней среды.

В зарубежной практике используются такие методы для оценки риска реализации проекта, как метод пороговых значений, анализ чувствительности, методика моделирования.

Анализ риска, основанный на "пороговых значениях", определяет максимально возможное отклонение переменных величин (цена ресурсов, инфляция, объемы производства и реализации проекта). В зарубежной практике для данных целей используется расчетно-конструктивный метод определения точки безубыточности объема производства.

Чувствительность проекта -- это устойчивость проекта по отношению к изменениям основных внешних и внутренних параметров, заданных в качестве допустимых.

Таким образом, при высокой вероятности повышения цен на материальные ресурсы проект становится неэффективным.

Использование вышеизложенных методов оценки инвестиционного проекта позволит достаточно объективно определить эффективность инвестиционной деятельности, избежать ошибок в выборе объектов вложения финансовых ресурсов.

В качестве показателей эффективности использования капитальных вложений применяются следующие показатели.

1. Срок окупаемости капитальных вложений, который рассчитывают по формуле:

где К - объем капитальных вложений в ОФ за планируемый период;

∆ П - прирост прибыли, полученной в результате осуществления

капитальных вложений.

Прирост прибыли определяется как разность величины прибыли по конечным годам предшествующего и инвестиционного периода.

2. Коэффициент эффективности капитальных вложений, который рассчитываю по формуле:

После расчета величина Е сравнивается с соответствующим нормативом эффективности капитальных вложений, если Е ≥ Ен, то капитальные вложения признаются эффективными.

3. Удельные капитальные вложения, которые рассчитываются следующим образом:

где В г - годовой выпуск продукции (в натуральном или стоимостном

выражении).

Показателем сравнительной экономической эффективности капитальных вложений является годовая сумма приведенных затрат. Этот показатель используется для оценки различных вариантов капитальных вложений. Показателем наилучшего варианта является минимум приведенных затрат. Они рассчитываются для каждого варианта по формуле:

ПЗ = С + Е н х К,

где С - текущие затраты (себестоимость) по варианту;

К - капитальные вложения по варианту;

Е н - нормативный коэффициент эффективности капвложений.

Для выбора наиболее эффективного варианта определяется экономическая эффективность сравниваемых объектов инвестиций по минимуму приведенных затрат. Затем проводится расчет общей экономической эффективности предварительно выбранного по минимуму приведенных затрат варианта инвестиций. Экономические результаты должны обеспечить норматив эффективности. В противном случае производится дополнительный отбор вариантов с лучшими показателями по экономической эффективности.

В современных условиях основной недостаток методики определения эффективности капвложений по показателю абсолютной эффективности заключается в том, что величины нормативных коэффициентов в значительной степени занижены. В условиях рыночной экономики их величина должна адекватно изменяться в зависимости от изменения уровня инфляции и быть на уровне процентной ставки или другого аналогичного критерия, например, ставки дивиденда.

Недостатком методики определения сравнительной эффективности капитальных вложений является то, что критерием для определения лучшего варианта являются приведенные затраты, а не прибыль, которая в наибольшей степени отвечает требованиям рыночной экономики. Кроме того, данная методика не может быть использована при обосновании капитальных вложений, направляемых на улучшение качества продукции, так как улучшение качества продукции на предприятии, как правило, ведет к увеличению издержек производства продукции.

Чтобы привести предстоящие разновременные расходы и доходы к условиям их соизмеримости по экономической ценности используют коэффициент приведения (дисконтирования) :

В = 1 / (1 + Е нп)t ,

где Е нп - норматив для приведения разновременных затрат (норма дисконта);

t - период времени приведения в годах.

Величина нормы дисконта зависит от темпа инфляции, минимальной нормы прибыли на капитал и оценки рисков.

В 1994 г. были изданы методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования, которые были разработаны по заданию Правительства РФ с целью унификации методов оценки эффективности инвестиционных проектов в условиях перехода экономики России к рыночным отношениям.

Для оценки эффективности капитальных вложений применяются по-казатели общей (абсолютной), относительной и сравнительной эффектив-ности.

Общая (абсолютная) эффективность капитальных вложений - на на-роднохозяйственном уровне отражается в приросте валового внутреннего продукта (национального дохода).

На отраслевом уровне, а также уровне субъектов хозяйствования аб-солютная эффективность отражается в приросте прибыли.

Для измерения того, какой ценой достигается прирост прибыли (дохода) применяется относительная эффективность капитальных вложений – отно-шение полученного эффекта к капитальным вложениям.

На уровне предприятия относительная эффективность капитальных вложений (Экв) измеряется как отношение годовой прибыли от осуществ-ления инвестиций (Пкв) к сумме капитальных вложений (Кв):

Э кв = __________ (7.1.);

Сравнительная эффективность - показатель, характеризующий преиму-щества какого-либо варианта решения, отбора из представленных вариантов наиболее эффективного с точки зрения текущих и единовременных затрат. Если один из сравниваемых вариантов характеризуется меньшим размером капитальных вложений (К) и одновременно обеспечивает более низкие экс-плуатационные затраты (С), он признается экономически более выгодным.

Для измерения сравнительной эффективности капитальных вложений используются показатели срока окупаемости дополнительных капитальных вложений (Т) – отношение прироста капиталовложений по сравниваемым вариантам (К 2-К 1) и экономии от снижения текущих затрат (С1-С2), либо сравнительной эффективности дополнительных капиталовложений (Е) - обратный показатель показателю (Т).

В условиях рынка важная роль при оценке эффек-тиности капитальных вложений отводится приведению разновременных затрат к единому измери-телю. Этого можно добиться с помощью дисконтирования.

В наиболее общем виде смысл дисконтирования может быть выражен при помощи следующей формулы:

К1 = К0 (1 + Е), (7.2)

К1 и К0 потребность в капиталовложениях соответственно в отчетном и базовом периоде;

Е – коэффициент эффективности (рентабельность, доходность банков-ского депозита и т.п.);

t – время, на которое отсрочивается осуществление инвестиций.

Одним из методов определения сравнительной эффективности является расчет так называемых приведенных затрат (Зп):

Зп=Кi+ Сi х Т (7.3.)

Зп’ =Кi х Ен+Сi (7.4.)

Кi - капитальные вложения по i-му варианту,

Сi - текущие затраты по i-му варианту,

Тн - избранный (нормативный) срок окупаемости.

Приоритетным является вариант с минимальными приведенными затратами.

Управление показателями эффективности использования действующих основных средств, направлено на поиск мобилизацию имеющихся резервов, наряду с выбором эффективных направлений (критерий - быстро окупаемые вложения) и форм капитальных вложений (инвестиции преимущественно в реконструкцию и модернизацию действующих основных средств) призваны служить противовесом негативных тенденций, имеющих место в инвестиционной сфере.

Важнейшим фактором роста эффективности использования основных фондов в народном хозяйстве республики, как показывает практика, явля-ется увеличение объемов производства и реализации продукции.

Достигается это за счет:

1) улучшения состояния и совершенствования состава основных средств;

2) улучшения использования действующих основных фондов и производ-ственных мощностей.

Решающую часть прироста продукции получают с действующих основ-ных фондов и производственных мощностей, которые в несколько раз превы-шают ежегодно вводимые новые фонды и мощности.

Для определения уровня использования основных фондов применяются показатели, выраженные в натуральных и стоимостных (денежных) единицах выпускаемой продукции, а также в единицах времени. Чтобы вычислить ис-пользование производственной мощности, применяются только показатели выпуска продукции в натуральном выражении. Натуральные единицы ис-пользования основных фондов применяются главным образом на предпри-ятиях тех отраслей промышленности, где выпускается относительно однородная продукция.

Показатели использования основных фондов, выраженные в натуральных единицах, могут быть рассчитаны по фактическому выпуску продукции, а также по возможному технически расчетному выпуску. Показатели выпуска продукции по основным производственным фондам в целом, однородным группам машин и агрегатов, позволяют судить об уровне их использования.

Показатели использования действующих основных фондов (фондоотдача, фондоемкость) характеризуют их эффективность как в целом по предпри-ятию, так и по отдельным видам, группам основных фондов.

Фондоотдача (Фо) - один из обобщающих показателей использования основных фондов. Рассчитывается фондоотдача (Фо) как отношение объемов произведенной (реализованной) продукции (Vр) к первоначальной стоимости использованных при этом основных средств (Оф):

Фо = _________, (7.5)

При расчете фондоотдачи могут применяться как стоимостные, так и натуральные показатели объемов произведенной продукции. Например, в отраслях, производящих однородные виды продукции - выработка извести, цемента и других строительных материалов рассчитывается в тоннах на 1000 рублей основных фондов, либо 1 кв.м производственной площади.

Фондоемкость (Фе) - определяется как отношение стоимости применен-ных в производственном процессе фондов (Оф) к стоимости произведенной продукции (Vр):

Фе = _________ , (7.6)

Разновидностью показателя фондоемкости является отношение вели-чины амортизационный отчислений к стоимости (себестоимости) произ-водимой (реализуемой продукции (Фе’). Он рассчитывается по формуле:

Фе’ = ___А______ (7.7)

А - амортизационные отчисления в составе себестоимости.

Показатели фондоемкости, также как и показатель фондоотдачи поз-воляет оценить достигнутый на предпри-ятии уровень использования ос-новных фондов. В то же время сопоставление показателей фондоемкости (Фе’), соответственно, в отчетном и базовом (плановом) периоде позволяет оценить влияние происходящих изменений использования основных фондов на прибыль (Пф):

Пф = Фе’1 - Фе’0 (7.8)

Применение формулы 7.8 позволяет не только рассчитать приращение прибыли за счет улучшения использования основных фондов, но и оценить результативность осуществленных мероприятий, осуществленных на пред-приятии в этом направлении.

Обобщающим показателем эффективности использования основных фондов может служить показатель рентабельности основных фондов (Рф):

Рф = ___ П______ (7.9)

П – прибыль от реализации продукции.

Помимо перечисленных ранее показателей в управлении эффектив-ностью использования основных фондов, определении влияния этого фак-тора на основные показатели производственно-хозяйственной деятельности применяются показатели фондооснащенности, фондовооруженности, машиноотдачи, а также ряд коэффициентов.

В настоящее время при помощи показателя фондооснащенности (Фс) принято оценивать количество основных фондов, которыми располагает предприятие.

Важным показателем, отражающим складывающийся на предприятии производственный потенциал, а, одновременно, уровень технического прогресса является фондовооруженность (Фв).

Фондовооруженность (Фв) рассчитывается как отношение стоимости основных фондов (Оф) к численности работников предприятия (Чп).

Фв = _______, (7.10)

В современных условиях важное значение в управлении финансовыми потоками на различных уровнях хо-зяйствования приобретает показатель рентабельности активов, под которым понимается отношение прибыли к

использованному для ее получения имуществу.

Значение показателя рентабельности активов для переходной экономики подтверждается следующими фактами.

С одной стороны, рентабельность активов отражает текущую эффектив-ность работы предприятий и организаций, позволяет дать оценку ее резуль-тативности и служит объективной основой материального поощрения кол-лективов. С другой, - в условиях отсутствия общепризнанных индикаторов оценки финансового положения, например, котировок акций ведущих финансовых компаний, данный показатель может претендовать на роль показателя деловой активности. Поскольку рентабельность активов по оп-ределению отражает эффективность вложения капитала в конкретное пред-приятие и реальный сектор экономики в целом, то, очевидно, сопоставляя этот показатель с эффективностью размещения денежных средств на бан-ковских депозитах (ставкой банковского процента) можно говорить о эф-фективности сделок по приобретению ценных бумаг, размещению объектов лизинга, осуществлению прямых инвестиций. Тем самым рентабельность активов выполняет роль индикатора состояния среды для привлечения (оттока) капитала.

Будучи обобщающим показателем эффективности рентабельность акти-вов определяется рядом объективных и субъективных факторов и создание условий для преодоления обнаружившихся неблагоприятных тенденций требует осуществления комплекса мер по совершенствованию управления финансовыми отношениями на всех уровнях.

Сводный показатель эффективности использования основных фондов по предприятию складывается из показателей эффективности использования отдельных однородных групп основных средств.

Одним из таких показателей является машиноотдача. Машиноотдача - отдача отдельных групп машин и механизмов- (Мо) - рассчитывается как отношение объемов произведенной с их помощью продукции (реализо-ванной продукции) (Vр) к стоимости соответствующей группы основных фондов (См).

Мо = _________ (7.11)

Применение перечисленных показателей позволяет оценить "вклад" отдельных групп основных фондов в изменение общего показателя фондоотдачи.

________________________________________________________

Экономика отрасли, Серия «Высш. Образование», Ростов н/Д, «Феникс», 2003, с 258.

Кроме того, в ряде случаев на предприятиях по однородным группам основных средств имеется информация (фонд рабочего времени, чистое время работы, структура потерь рабочего времени), необходимая для пофакторного обследования причин изменения машиноодачи (экстенсивная, интенсивная, интегральная нагрузка, изменение цен на изготовляемую продукцию и т.п.)

К системе взаимосвязанных показателей (коэффициентов), непосред-ственно характеризующих уровень использования основных фондов и производственных мощностей, а также раскрывающих резервы даль-нейшего улучшения их использования, относятся:

1) использование во времени (коэффициент экстенсивной нагрузки);

2) использование в единицу времени (коэффициент интенсивной нагрузки);

3) общее использование (коэффициент интегральной нагрузки).

Первый показатель (Кэкс) определяется путем деления времени факти-ческого использования на максимально возможное время использования основных фондов.

Второй показатель (Кинт) получается в результате деления факти-ческого количества продукции, произведенного в единицу времени работы оборудования, на максимальный выпуск этой продукции, который можно произвести с участием данных основных фондов в ту же единицу времени. Третий показатель (Кин) рассчитывается путем перемножения первых двух показателей.

К числу показателей экстенсивного использования основных фондов на предприятии относится коэффициент сменности. Он характеризует время целосменного использования установленного оборудования, которое рабо-тает на многосменном режиме.

Коэффициент сменности рассчитывается по отдельным группам обо-рудования, отдельным производственным под-разделениям предприятия, а также в целом по предпри-ятию. Он показывает, сколько смен в среднем в течение суток работало установленное оборудование.

Показатель использования основных фондов во времени (коэффициент экстенсивной нагрузки) определяется сравнительно просто. Показатель же использования основных фондов в единицу времени (коэффициент ин-тенсивной нагрузки) определить легко лишь в тех отраслях, где выпускается однородная продукция и, следова-тельно, объем ее производства может быть выражен в натуральных единицах.

Одним из наиболее общих показателей использования производственной мощности является коэффициент ее фактического использования, который рассчитывается путем деления стоимости продукции, изготовленной за определенный промежуток времени (обычно за год), на величину произ-водственной мощности. Для предприятий, вновь введенных в эксплуатацию, обычно определяется коэффициент использования проектной мощности, представляющий собой частное от деления фактического выпуска продукции на величину мощности предприятия по проекту. Этот показатель характе-ризует уровень освоения проектной мощности.

Капитальные вложения - это одна из форм реальных инвестиций в воспроизводство основных фондов предприятия. Капитальные вложения в основные фонды принимают формы:

- нового строительства,

- реконструкции,

- модернизации,

- напитального ремонта.

Для оценки эффективности инвестиций зарубежными фирмами используется показатель рентабельности:

Р = (П / И) х 100,

- П - прибыль;

- И - инвестиции.

Финансирование капитальных вложений

Непосредственные источники финансирования капитальных вложений - следующие денежные средства :

- собственные деньги инвесторов;

- амортизационный фонд, сбережения физических и юридических лиц, деньги, полученные от страховых органов в возмещение страховых случаев, связанных с основными фондами

- привлеченные и заемные финансовые ресурсы, - банковские кредиты, поступления от продажи акций и облигаций, иностранные инвестиции, взносы других организаций, заинтересованных в использовании будущих основных фондов;

- субсидии и ассигнования из федерального бюджета, бюджетов субъектов Федерации и из внебюджетных фондов.

Финансирование капитальных вложений проводят за счет одного или нескольких источников. Все перечисленные средства сосредоточиваются на пассивных счетах коммерческих банков. Благодаря временному оседанию на этих счетах они используются как банковские ресурсы, хотя имеют целевое назначение.

Страница была полезной?

Еще найдено про капитальные вложения

-

Так в бухгалтерском учете создавался амортизационный фонд средства которого списывались как источники финансирования капитальных вложений в основные средства и их капитальный ремонт Для этого были разработаны методики количественного - Методические подходы к определению требуемой нормы прибыли капитальных вложений

Рассмотрены подходы к определению требуемой нормы прибыли капитальных вложений Определены их преимущества и недостатки Показаны способы оценки влияния риска на величину требуемой - Амортизационные отчисления и их роль в формировании инвестиционного потенциала предприятия

Лишь в 2009 г эта тенденция была преломлена и доля амортизационных отчислений как источника финансирования капитальных вложений возросла до 18,7 % по состоянию на 01.01.2010 и до 20,5 Гона 01.01.2011. -

Источники финансирования капитальных вложений - это денежные средства аккумулируемые в целевых фондах на счетах предприятий и направляемые - Анализ величины экономической выгоды корпорации при реализации различных подходов к расчетам амортизационной премии

Российской Федерации ст 258 налогоплательщику предоставлено право формировать себестоимость продукции в частности за счет включения в состав расходов налогового периода расходы на капитальные вложения Сумма таких расходов определяется как процентное соотношение от суммы первоначальной стоимости основных производственных - Объект капитального строительства

Инвесторы заказчики застройщики подрядчики пользователи объектов капитальных вложений Инвесторами могут быть физические и юридические лица государственные органы органы местного самоуправления а - Анализ существующих методов оценки инвестиционной активности предприятия

Связывает понятие с размером выручки на величину капитальных вложений и обосновывает положительную связь между приростом выручки и уровнем капитальных вложений компаний С О Аширов Д А Ендовицкий 4 А Н Исаенко В В - Комплексный анализ финансового состояния образовательной организации

Положительная динамика обусловлена значительным ростом основных средств и капитальных вложений соответственно на 75 162,9 тыс и 5 395,9 тыс руб или на 10 - Законные способы снижения и ликвидации налоговых платежей

Вся сумма предоплаты в период когда она была выдана застройщиком включена в расчет льгот по налогу на прибыль направленную на финансирование капитальных вложений Такого рода действия налоговая инспекция квалифицирует как занижение налогооблагаемой прибыли что аргументируется ссылкой - Налоговые льготы по налогу на прибыль организаций как инструмент стимулирования инвестиционной активности

М Кейнс выделял уровень процентных ставок бюджетную и налоговую политики ожидаемую рентабельность капитальных вложений Значительный вклад в развитие теории инвестиционного поведения внес известный американский ученый Д Иоргенсон - Концепция целевого использования амортизационных отчислений на реновацию основных средств

Согласно экономической теории амортизационные отчисления предназначены для простого воспроизводства объектов основных средств и являются собственным источником финансирования реальных инвестиций или капитальных вложений На практике в настоящее время большинство отечественных предприятий для финансирования реальных инвестиций используют - Капитальные инвестиции

Учет капитальных инвестиций Капитальные вложения в бухгалтерском учете отражаются на счете 08 Вложения во внеоборотные активы Согласно п - Внутренний аудит основных средств организации - часть 1

К основным средствам относятся также капитальные вложения на коренное улучшение земель осушительные оросительные и другие мелиоративные работы и в арендованные - Эффективная амортизационная политика как фактор повышения инновационно-инвестиционной активности промышленных предприятий

Франция доля амортизационных отчислений в общей структуре капитальных Вложений постоянно растет если в середине XX века этот показатель составлял 25-30% то в - Фундаментальная ценность, фундаментальная стоимость и справедливая стоимость предприятия: понятия, показатели, методики их расчета

В современной экономике нашей страны практика разработки и систематического обновления нормативов удельных капитальных вложений в строительство привязку к месту расположения и ввод в действие предприятий не получила - Оценка акций и стоимости коммерческих организаций на основе новой модели финансовой отчетности

Эти модели позволяют выявить источники роста стоимости организации определить драйверы стоимости выделить соответствующие подконтрольные показатели провести анализ влияния рассматриваемых стратегий развития и соответствующих предложений по капитальным вложениям и инвестициям на уровень подконтрольных показателей и величину стоимости организации Таким образом рассмотренные - Малый бизнес и прогнозирование финансовых результатов

SPA-центр На первом этапе предприятие определяет перечень услуг работ которые оно планирует оказывать покупателям центры затрат необходимые активы для осуществления деятельности источники их формирования период прогнозирования валюту в которой составляются бюджеты годовой бюджет капитальных вложений и бюджет текущих расходов с разбивкой по кварталам и статьям затрат Следующим этапом - Премия за риск отменяет амортизацию и умножает цены

Федерации о налогах и сборах подконтрольные расходы - расходы связанные с производством и реализацией продукции услуг по регулируемым видам деятельности за исключением расходов на финансирование капитальных вложений расходов на амортизацию основных средств выделено авторами статьи и нематериальных активов расходов на - Анализ финансовых потоков предприятий черной металлургии

Большое значение с точки зрения движения денежных потоков имеет анализ структуры источников финансирования капитальных вложений позволяющий определить особенности формирования и использования финансовых средств от инвестиционной и финансовой деятельности - Распределение и использование прибыли

Прибыль не является единственным источником финансирования капитальных вложений поэтому сумма последней операции может быть меньше первоначальной стоимости вводимых в эксплуатацию объектов